股票越涨越买还是越跌越买?

大师们普遍推荐的买入方法是分批买入,但到底该越涨越买还是越跌越买,则各派的方法截然不同。

利弗莫尔为代表的一派认为决不能在下跌时追加资金摊平成本,应越涨越买,保证每一笔买入的资金都是一开始就盈利的。如果买入后即下跌,说明这次买入是错误的,就不应再继续追加更多资金了。

小小辛巴和诸多价值投资者则是越跌越买,因为其买入的判据是价格低于价值,那当然是价格越低,就越值得买入。

到底哪种方法正确呢?如果简单地这样问,本身就是思维过于单向了,股市里不是非黑即白的,并没有绝对的正确和错误,每种方法都有其优点和局限性,有其特定的适用范围。下面讨论一下这两种买入方法:

1、技术派:顺势交易

技术派的重要原则是顺势交易,因此大多是做右侧交易,当上升趋势明确后才买入,如果买入后上涨,说明对趋势方向判断正确,才应该继续追加资金。如果买入后下跌,说明是这个买入操作是错误的,就不应该继续买入来扩大这个错误,而应该考虑是否该止损了。

这种越涨越买的方法对于买入点的要求很高,要精确判断上升趋势确立的那个关键点(注意不是说底部的那个最低点,试图抄到最低点是一种贪心,往往会死的很惨),如果已经涨了一大段,你还是越涨越买,就会造成买入成本过高。

一种很多高手推荐的方法是在放量突破盘整平台时买入一部分,在突破后回撤颈线确认时再买一部分。如果不回撤直接涨上去,就不追高了,等下次回调再买。

2、基本面派:逢低买入

如果是价值投资者,会更喜欢做左侧交易,在上升趋势出现之前就开始越跌越买,前提是要对公司的估值做出准确的分析计算,买入点要足够低,留出足够的安全边际,各档买入价要拉开足够的差距。最悲摧的是自以为是在抄底,结果几档买入完成后还出现大幅下跌。

在熊市初期和个股的顶部,最忌讳的是越跌越买。大量的散户在看到下跌时,第一反应就是加仓摊平成本,这种飞蛾扑火般的本能冲动,可能是来自于生活中抢购便宜货的经验。像这样对于个股的估值和涨跌空间都不加判断,盲目地越跌越买,是利弗莫尔强烈批判的错误操作方法。

越跌越买的前提,一定是要能够准确判断出个股的价值,确认其下跌空间已经不大,而且还要考虑大盘趋势和牛熊市的状态。即使如此,也常常会承受在底部长期横盘的折磨,付出大量的时间成本,这是左侧交易的天然缺陷。

3、大资金还是小资金

大资金建仓时间长,往往需要在左侧建仓,如果等到涨起来之后再买,成本就太高了。小资金进出灵活,等到上升趋势确立后再买,就成功率更高。

不过也不是绝对的,利弗莫尔操作的绝对是大资金了,他的越涨越买应该是选择了市值足够大的交易品种。

如果志向远大的话,操作小资金时就应该开始寻找将来适合大资金的操作模式,比如习惯了做短线,当资金规模增大后,需要重新摸索盈利模式,就很痛苦。

4、折衷的方法

还可以考虑把左侧和右侧交易结合起来的方法,即在中线上升趋势确立时才开始买入,但不急于追涨,而是在短线回调过程中越跌越买,逐渐加仓。例如看到一只好股,从基本面和技术面都判断有很大的上升空间,但已经大幅上涨,于是先只买入1/5的资金量,然后等到下跌到20、30、60、120日线时再各买1/5,如果买到某一档就涨上去不回头了,就放弃后面几档的买入,留着资金等待其他机会。

投资者深套的原因可分以下几点:

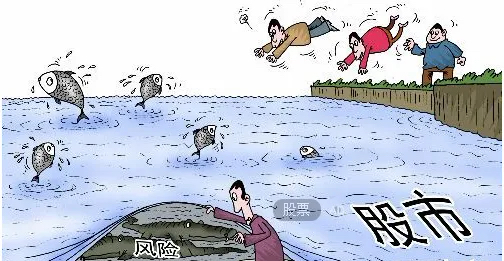

1、没有任何技术,包括:不懂宏观经济、不懂大盘如何分析、不懂板块如何分析、不懂庄家如何运作个股等而直接投入股市,这和一个人不会游泳而直接跳进大海基本完全相同,其结果自然不必想,这类投资者占相当大一部分;

2、对技术半懂不懂,一瓶不满半瓶晃荡,这类投资者也占相当大的比例。对技术指标一知半解,量、价、指标的形成原理不清楚;趋势、指标熟重熟轻不明白;资本市 场投资的核心是什么弄不清楚;金叉死叉胡乱应用......此类问题举不胜举,结果多次尝试、多次失败,最终葬身股海;

投资者要想快速的成长,必须站在前人的肩上,努力学习,这样可以大幅减少自己摸索、尝试所耗费的时间和金钱成本。

3、没有严格的风控体系,在市场的客观走势与建仓方向相反并出现初步亏损时,没有及时止住风险,任由风险自由放大。

4、幻想,当帐户出现初步亏损时,投资者不去止住风险,而是一味的幻想,通过股评、股吧、市盈率、业绩、故事等,自己给自己找无数个自认为个股“还会继续上 涨”的理由,“奶嘴心态”极其严重。且当帐户由最初的初步亏损恶化到巨额亏损时,投资者依然天天做梦,继续东扒西捡的为自己找无数个理由,而无视帐户的继 续亏损。最终一步一步的陷入深渊,不能自拔,直到最后懊悔不已。

深套后的消极心理解析

深套说明投资者在资本市场中犯了重大错误。而人们在犯错之后应该主动的以积极的态度去面对结果并努力的修复它,把损失降到最低。但是,大部分投资者的态度是消极的,主要表现为两类:

1、懊悔自责而无动于衷

投 资者在深度套牢时都会懊悔自责,怪自己当初没有操作好;怪自己当初为什么没有及时止损; 怪自己当初为什么那么冲动等等,这种自责是有必要的,不自责怎能清醒,怎么能记住教训。但是,过度的因自责而产生的伤悲就大可不必,因为事情已经发生,错 误已经出现,这已成既定事实,再多的自责再多的伤悲都无法改变这已经存在的客观事实,相反应该快速的从阴影中走出来,主动的面对帐户。

2、破罐子破摔

投资者在深度被套后,不去主动的管理帐户,而是“破罐子破摔”的任由帐户继续亏损下去,个股运行的趋势也全然不顾,这其实也是自欺欺人、逃避责任、不敢面对现实的一种行为。只为一时的消气和逃避,熟不知:一时的逃避过后,最终帐户还得由自己去面对,去处理。

另外,部分投资者认为跌这么多了,现在割有点可惜,不如一直拿着。其实这是一个重大误区。一是站在风控的角度是一大误区;二是站在投资的角度同样是一大误区:投资者投资股票,其实相当于每一天拿自己的资产(准确的说是市值,不管帐户是赢利还是亏损)来“押宝”所持有的标的物,若所持有的标的物方向继续向下,那么有什么理由让我们继续押注呢?所以,买卖股票的决定应该只与个股的趋势方向有关联,而与帐户的盈利或亏损没有任何关系。